O IRPJ, Imposto sobre a Renda das Pessoas Jurídicas, é um tributo brasileiro aplicado aos lucros das empresas. Sua alíquota varia pelo regime tributário escolhido: Lucro Real, Presumido ou Simples Nacional.

Você com certeza já ouviu falar sobre o Imposto de Renda da Pessoa Jurídica (IRPJ). Esse é um tributo fundamental para empresas e outras entidades jurídicas. Porém, nem todos compreendem exatamente como ele funciona.

O IRPJ incide sobre os lucros das empresas em determinado período contábil. Em outras palavras, é uma taxa aplicada sobre o dinheiro que a empresa ganha.

A alíquota do IRPJ é de 15% sobre o lucro apurado, com adicional de 10% sobre a parcela do lucro que exceder R$ 20.000,00 / mês.

Todas as empresas com personalidade jurídica estão sujeitas ao IRPJ. Isso inclui desde sociedades comerciais e empresários individuais até cooperativas, associações e fundações.

É uma obrigação fiscal importante que não pode ser ignorada. Portanto, é crucial que os empresários entendam as particularidades do IRPJ e escolham o regime tributário mais adequado para sua empresa.

Pensando nisso, preparamos este artigo com as principais questões sobre o tema:

- Quais os modelos de tributação do IRPJ?

- Quem deve declarar o IRPJ?

- Quais os prazos para entregar a declaração do IRPJ?

- Desvendando Cálculo do IRPJ

- Margem de presunção para o setor de transporte

- Lucro Real versus Lucro Presumido

- O empresário que declara o IRPJ precisa pagar o IRPF?

- Declaração de veículos para o IRPJ

- A Importância da gestão de despesas no cálculo do IRPJ

- Consequências por não declarar o IRPJ

Quer ficar por dentro e não ter problemas com o fisco? Não deixe de acompanhar a leitura e esclarecer todas as suas dúvidas sobre o Imposto de Renda Pessoa Jurídica!

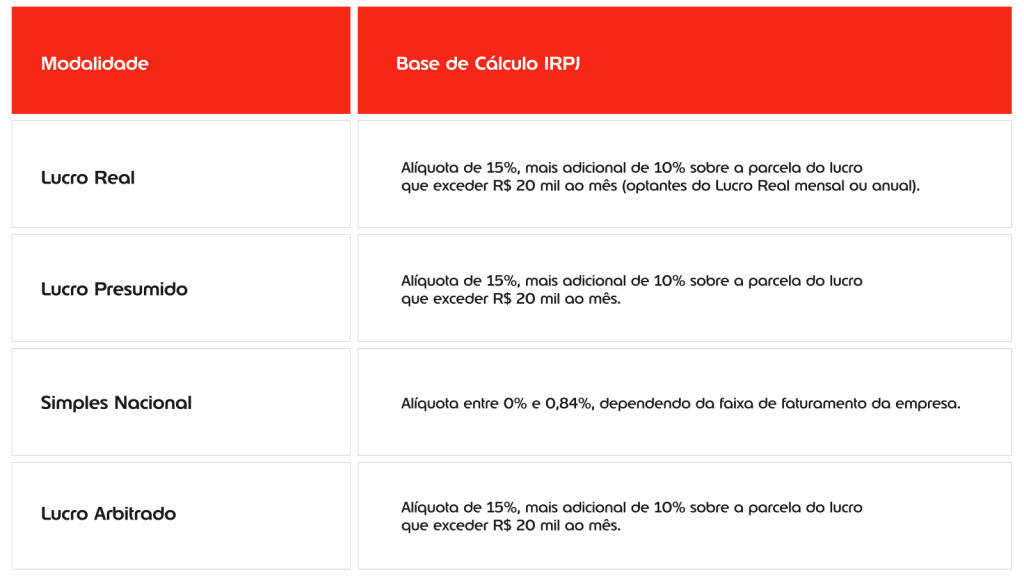

Quais os modelos de tributação do IRPJ?

O Imposto de Renda de Pessoa Jurídica pode ser determinado e quitado de quatro maneiras distintas, conforme o regime tributário optado pela empresa.

- Lucro Real: Regime para empresas com faturamento acima de R$ 78 milhões ou em setores específicos, onde o IRPJ é baseado no lucro líquido real, considerando todas as receitas e despesas dedutíveis.

- Lucro Presumido: Para empresas com faturamento até R$ 78 milhões, simplifica a tributação presumindo um percentual de lucro sobre a receita, variando conforme a atividade empresarial.

- Simples Nacional: Destinado a micro e pequenas empresas com receita até R$ 4,8 milhões, unifica diversos tributos, incluindo o IRPJ, com alíquotas baseadas no faturamento.

- Lucro Arbitrado: Aplicado pela Receita quando a empresa falha em suas obrigações fiscais ou não prova seu faturamento adequadamente, calculando o imposto por estimativa de lucro, conforme legislação.

Quem deve declarar o IRPJ?

De forma geral, a obrigação de declarar o IRPJ recai sobre todas as pessoas jurídicas que tenham obtido lucro em suas atividades comerciais, independentemente do porte ou da forma jurídica da empresa.

Isso significa que desde as pequenas transportadoras até as grandes corporações do setor, todas devem cumprir com suas responsabilidades fiscais perante a Receita Federal.

A lista de quem deve declarar inclui as empresas de direito privado, sociedades de economia mista, empresas públicas e suas subsidiárias, empresas individuais, além de outras previstas no artigo 158 do Decreto 9.580/2018.

No entanto, algumas exceções se aplicam. Organizações recreativas, científicas, filantrópicas e culturais estão isentas do pagamento deste tributo.

Quais os prazos para entregar a declaração do IRPJ?

O cumprimento do prazo para a declaração de IRPJ é crucial para evitar multas e juros. O prazo varia de acordo com o regime tributário da empresa. Confira os prazos para cada regime:

- Empresas dos Regimes de Lucro Real, Lucro Presumido e Lucro Arbitrado: Transmissão da declaração à Receita até 31 de julho de 2024, pela ECF (Escrituração Contábil Fiscal), obrigação acessória do projeto Sped.

- Empresas Optantes pelo Simples Nacional: Transmissão da Defis (Declaração de Informações Socioeconômicas e Fiscais) até o dia 31 de março de 2024 pelo Portal e-CAC.

Desvendando Cálculo do IRPJ

O cálculo do IRPJ envolve uma série de etapas e considerações específicas, dependendo do regime tributário adotado por sua empresa.

Focaremos a partir de agora em dois modelos: Lucro Real e Lucro Presumido.

Lucro Real

Para empresas optantes pelo lucro real, o cálculo do IRPJ é baseado no lucro líquido contábil ajustado por adições e exclusões determinadas pela legislação fiscal.

Isso significa que são consideradas receitas e despesas adicionais que não estão incluídas no lucro contábil, como por exemplo, despesas não dedutíveis e receitas não tributáveis.

Entenda melhor acompanhando cada etapa do processo:

1- Apuração do Lucro Líquido Contábil: Inicialmente, a empresa calcula o lucro líquido contábil, que é o resultado obtido a partir da receita total da empresa menos todas as despesas e custos dedutíveis.

2- Ajustes Fiscais: Em seguida, são feitos ajustes fiscais no lucro líquido contábil, adicionando despesas não dedutíveis e excluindo receitas não tributáveis, conforme determinado pela legislação fiscal.

3 – Determinação do Lucro Tributável: Após os ajustes fiscais, obtém-se o lucro tributável, que servirá de base para o cálculo do IRPJ.

4- Aplicação da Alíquota do IRPJ: A empresa aplica a alíquota do IRPJ, que atualmente é de 15%, sobre o lucro tributável para calcular o valor do imposto devido.

5 – Adicional de IRPJ: Em algumas situações, pode ser necessário pagar um adicional de IRPJ de 10% sobre o lucro que exceder R$ 20.000,00 por mês.

Lucro Presumido

Já para as empresas optantes pelo lucro presumido, o cálculo é realizado sobre uma margem de lucro presumida pela Receita Federal, sem a necessidade de apuração do lucro real.

Nesse caso, a carga tributária é determinada com base em uma porcentagem do faturamento da empresa, simplificando o processo de apuração.

Vamos considerar um exemplo prático para calcular o IRPJ de um empresário no setor de transporte de cargas, utilizando o regime tributário do Lucro Presumido com alíquota presumida de 8%.

Suponhamos que a empresa Y, que atua no transporte de cargas a longa distância, tenha tido uma receita bruta total de R$ 600.000,00 no ano-calendário.

De acordo com a legislação, a alíquota presumida para empresas de transporte de cargas a longa distância é de 8%. Portanto, o cálculo do IRPJ seria realizado da seguinte forma:

Receita Bruta Total: R$ 600.000,00

Alíquota Presumida: 8%

Base de Cálculo do IRPJ: R$ 600.000,00 x 8% = R$ 48.000,00

Assim, a base de cálculo do IRPJ para a empresa Y seria de R$ 48.000,00. Para determinar o valor do imposto devido, essa base de cálculo seria multiplicada pela alíquota do IRPJ, que é de 15%. Portanto:

Imposto de Renda de Pessoa Jurídica (IRPJ) = R$ 48.000,00 x 15% = R$ 7.200,00

Dessa forma, a empresa Y teria que pagar um valor de R$ 7.200,00 a título de IRPJ, com base na alíquota presumida de 8% sobre a receita bruta total de R$ 600.000,00.

Este é um exemplo simplificado e é importante lembrar que o cálculo do IRPJ pode envolver outras variáveis.

Recomenda-se sempre a consulta a um profissional contábil especializado para obter um cálculo mais preciso e adequado à situação específica da empresa.

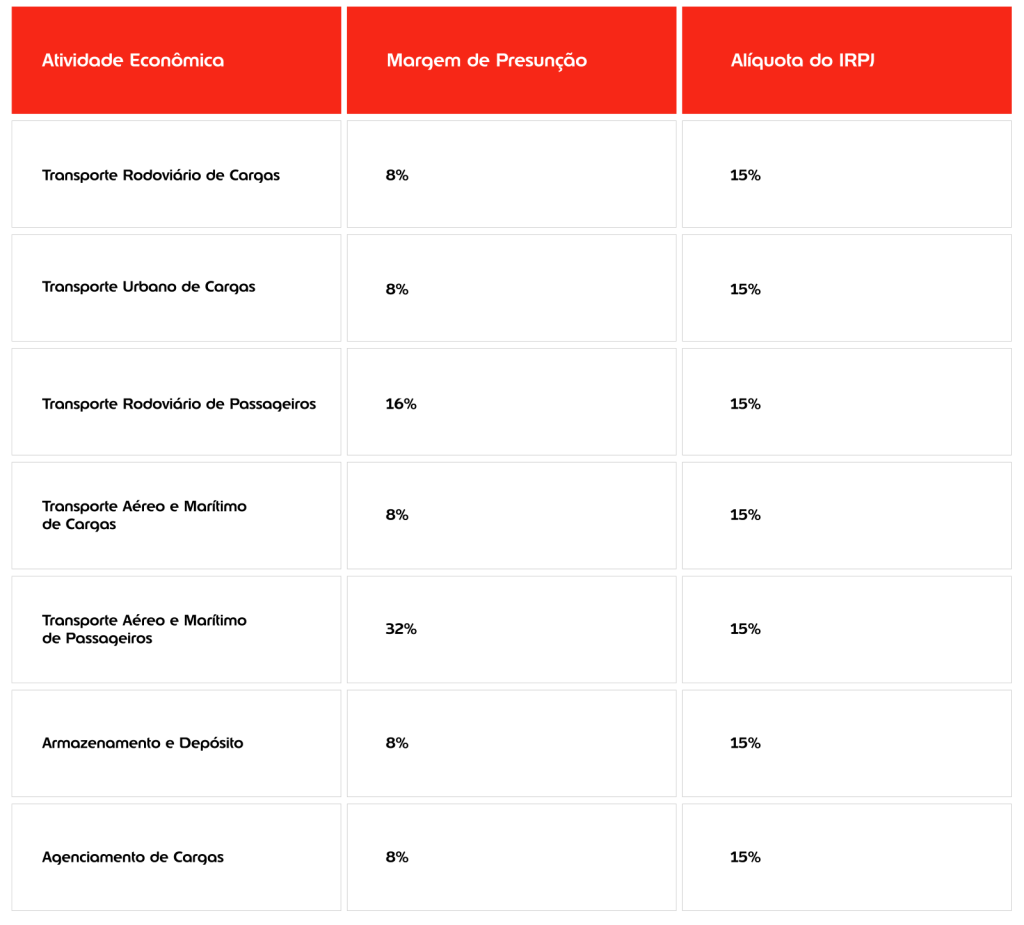

Margem de presunção para o setor de transporte

A tabela a seguir apresenta as atividades econômicas relacionadas à mobilidade e transportes, especificando as margens de presunção (percentual adotado como lucro no cálculo do IRPJ) e a alíquota do Imposto de Renda de Pessoa Jurídica (IRPJ) para empresas optantes pelo Lucro Presumido conforme a legislação tributária brasileira.

Lucro Real versus Lucro Presumido

O Lucro Real exige uma contabilidade detalhada de receitas e despesas, permitindo deduções, e é mais adequado para empresas maiores, com faturamento anual superior a R$ 78 milhões.

Por outro lado, o Lucro Presumido oferece uma metodologia simplificada, calculando o imposto com base em um percentual fixo de lucro sobre a receita bruta, ideal para negócios menores.

Logo, a escolha entre Lucro Real e Lucro Presumido no cálculo do IRPJ reflete diferentes abordagens de tributação para empresas brasileiras.

Por isso, é essencial compreender profundamente as nuances de cada regime tributário e avaliar qual se adapta melhor à realidade de seus negócios.

Complexo, sabemos. Vamos resumir:

Lucro Real

Ideal para grandes corporações com volumes substanciais de receitas e despesas, o Lucro Real favorece entidades que se beneficiam de amplas possibilidades de deduções fiscais.

Empresas com margens de lucro estreitas, que enfrentam prejuízos frequentes ou possuem despesas não dedutíveis no Lucro Presumido — como custos financeiros e depreciação — tendem a preferir este regime para otimizar sua carga tributária.

Lucro Presumido:

Preferencial para pequenas e médias empresas com alta rentabilidade sobre a receita, o Lucro Presumido simplifica a tributação.

Com alíquotas fixas aplicadas sobre a receita bruta, este regime pode diminuir o ônus fiscal para negócios com poucas despesas dedutíveis, tornando-se uma escolha atraente pela sua facilidade e potencial redução de impostos.

O empresário que declara o IRPJ precisa pagar o IRPF?

Em geral, sócios e proprietários que declaram IRPJ também precisam declarar o Imposto de Renda de Pessoa Física (IRPF). A empresa, apesar de ser entidade distinta, não exclui obrigações fiscais pessoais. Se recebem pró-labore, dividendos ou rendas da empresa, devem declarar no IRPF.

Portanto, é fundamental entender que a declaração do IRPJ não substitui a declaração do IRPF, quando aplicável.

Mantenha seus documentos financeiros organizados, monitore seus ganhos como empresa e pessoa física, e peça ajuda de um especialista para não errar nas questões tributárias.

Declaração de veículos para o IRPJ

A declaração correta dos veículos da empresa no Imposto de Renda de Pessoa Jurídica (IRPJ) é uma etapa crucial na gestão tributária e financeira. Para isso, é necessário entender alguns pontos-chave e seguir os procedimentos estabelecidos pela Receita Federal.

Primeiramente, os veículos utilizados pela empresa devem ser registrados contabilmente como ativos da empresa. Isso significa que todas as informações relevantes sobre esses veículos, como marca, modelo, placa, valor de aquisição e depreciação, devem constar nos registros contábeis da empresa.

Essa documentação é essencial para a correta apuração do lucro tributável e para a determinação do imposto devido no IRPJ.

Além disso, é importante considerar a forma como os custos relacionados aos veículos são tratados. Despesas como combustível, manutenção e seguro devem ser devidamente registradas e podem ser dedutíveis para efeitos de apuração do lucro tributável.

É fundamental manter uma documentação precisa e organizada para comprovar a veracidade dessas despesas. Neste sentido, a Edenred Ticket Log é uma grande aliada.

A Edenred Ticket Log, por meio de suas soluções tecnológicas integradas, disponibiliza relatórios detalhados sobre os gastos da frota, permitindo que os gestores tenham a comprovação das despesas de forma simplificada, na palma da mão.

A Importância da gestão de despesas no cálculo do IRPJ

Gerenciar despesas de forma eficaz pode baixar o lucro que é tributado. Isso permite usar deduções legais para diminuir o quanto você paga de IRPJ.

O uso de sistemas digitais, como o oferecido pela Edenred Ticket Log, facilita a criação de relatórios precisos, agrupando todas as informações num só lugar. Isso é especialmente útil para controlar despesas.

No gasto com combustível, por exemplo, a plataforma da Edenred Ticket Log se destaca ao detalhar desde compras até reembolsos de quilometragem, além dos custos de manutenção, dando uma visão completa dos gastos.

É importante notar que apenas empresas sob o regime de Lucro Real se beneficiam de deduzir certas despesas da receita bruta. No Lucro Presumido, a Receita Federal aplica um lucro estimado sobre a receita, calculando o imposto sem considerar as despesas reais.

Consequências por não declarar o IRPJ

Ignorar a declaração do Imposto de Renda da Pessoa Jurídica (IRPJ) pode resultar em consequências graves, não apenas financeiras, mas também legais. A Receita Federal aplica multas que variam conforme o atraso na entrega e o montante devido, e que podem representar um custo significativo para a empresa.

A multas não são fixas. Começam em 2% ao mês sobre o imposto devido, limitadas a 20%, mais uma multa mínima que pode ser de R$ 200,00 para empresas inativas e R$ 500,00 para as demais.

O não cumprimento também pode desencadear auditorias fiscais rigorosas. Se forem identificadas discrepâncias ou sonegação, a empresa pode ser sujeita a penalidades adicionais. Isso inclui o pagamento retroativo do imposto não declarado, acrescido de juros e multas que podem chegar a 150% do valor originalmente devido.

Essas auditorias e as consequentes penalidades não só impactam financeiramente a empresa, mas também podem afetar sua reputação no mercado e sua capacidade de fazer negócios.